जीएसटी कैसे निकाले, जीएसटी निकालने के लिए कदम

क्या आप जीएसटी के तहत एक नया पंजीकृत व्यवसाय हैं और जीएसटी कैसे निकाले यह जानना चाहते हैं? यह लेख आपको जीएसटी गणना से जुड़ी जानकारी प्रदान करेगा।

बिज़नेस और बिज़नेस डाटा के मैनेजमेंट के साथ-साथ जीएसटी तारिख, डाटा, अमाउंट और बकाया सब कुछ मैनेज करिये Lio ऐप में, नीचे दी हुयी नीली बटन दबाइये और शुरू हो जाइये।

इससे पहले कि हम जीएसटी कैसे निकाले यह जानें, हमें पहले यह जानना होगा कि जीएसटी क्या है।

जीएसटी कैसे निकाले | जीएसटी निकालने के लिए कदम

बहुत से लोगों को यह भ्रमित करने वाला लगता है कि जीएसटी कैसे निकाले। नीचे दिए गए कदम बहुत मददगार हो सकते हैं:

माल पर लगने वाले जीएसटी की दर का पता लगाएं

पहला कदम यह जानना है कि वस्तुओं और सेवाओं पर कौन सा जीएसटी स्लैब लागू होगा।

इसके लिए पंजीकृत व्यक्ति को यह करना होगा:

- एचएसएन कोड या एसएसी कोड जानें- यदि व्यवसाय माल की आपूर्ति में काम कर रहा है तो उसके लिए यह जानना अनिवार्य है कि उसका “नामकरण की सामंजस्यपूर्ण प्रणाली” या एचएसएन कोड क्या है क्योंकि यह अंतर्राष्ट्रीय प्रणाली अंतरराष्ट्रीय स्तर पर सभी प्रकार के सामानों को वर्गीकृत करने में मदद करती है।

- लेन-देन किया, और यदि व्यवसाय सेवाएं प्रदान करता है तो उसे अपना “सेवा लेखा कोड” (एसएसी) कोड खोजना होगा जो जीएसटी के तहत सभी सेवाओं के लिए उपयोग किया जाता है।

- जीएसटी दर का पता लगाएं जो लगाया जाएगा- एचएसएन कोड या एसएसी कोड क्या है, यह जानने के बाद अगला कदम यह जानना है कि वस्तुओं और सेवाओं पर कौन सा टैक्स स्लैब लागू होगा। GST को चार टैक्स स्लैब में विभाजित किया गया है, यानी 5%, 12%, 18%, 28%।

लागू जीएसटी के घटक का निर्धारण

वस्तुओं और सेवाओं के रेट स्लैब की जाँच करने के बाद और यह जानने के बाद कि आपका व्यवसाय किस श्रेणी में आता है, दूसरा चरण लागू जीएसटी के घटक को जानना है। तीन घटक हैं जिनमें जीएसटी विभाजित है, सीजीएसटी एसजीएसटी और आईजीएसटी।

- सीजीएसटी और एसजीएसटी वस्तुओं और सेवाओं के अंतर-राज्यीय लेनदेन पर लागू होते हैं। इंट्रा-स्टेट ट्रांजैक्शन का मतलब है जब राज्य के भीतर माल या सेवाओं की आपूर्ति की जाती है जबकि आईजीएसटी तब लागू होता है जब ट्रांजैक्शन इंटर-स्टेट यानी दो राज्यों के बीच होता है।

- जब ट्रांजेक्शन इंट्रा-स्टेट होता है तो जीएसटी को सीजीएसटी और एसजीएसटी दोनों के बीच विभाजित किया जाता है जबकि आईजीएसटी समग्र रूप से लगाया जाता है।

जानें कि क्या रिवर्स चार्ज शामिल हैं

रिवर्स चार्ज का मतलब है कि प्राप्तकर्ता या सामान और सेवाएं प्राप्त करने वाला व्यक्ति आपूर्तिकर्ता के बजाय कर का भुगतान करने के लिए उत्तरदायी होगा। आमतौर पर, जीएसटी के तहत आपूर्तिकर्ता को इसका भुगतान करना होता है लेकिन जीएसटी की गणना करते समय व्यक्ति को पता होना चाहिए कि लेनदेन में रिवर्स चार्ज तंत्र का पालन किया गया है या नहीं।

जीएसटी कंपोजिशन स्कीम में नामांकन

जीएसटी कंपोजिशन स्कीम का मतलब है कि विकल्प चुनने वाला आपूर्तिकर्ता इनपुट टैक्स क्रेडिट का दावा करने में सक्षम नहीं होगा, और अंतर-राज्यीय लेनदेन नहीं कर सकता है। रिवर्स चार्ज सेवा दरों का भुगतान करना होगा।

कई आपूर्तिकर्ताओं को जीएसटी का अनुपालन मुश्किल लगता है, इसलिए वे एक कंपोजीशन स्कीम में नामांकन करते हैं जो राशि के एकत्रीकरण में मदद करती है लेकिन केवल 75 लाख से कम टर्नओवर वाले व्यवसाय ही इस योजना में नामांकन कर सकते हैं।

आपूर्तिकर्ता को उचित दस्तावेज उपलब्ध कराने होंगे जो उसे एक कंपोजीशन सप्लायर के रूप में पहचानते हों। गणना से पहले, यह जांचना महत्वपूर्ण है कि आपूर्तिकर्ता ने ऐसी योजना में नामांकन किया है या नहीं।

लेन-देन का प्रकार

लेन-देन का प्रकार भी जीएसटी की गणना को प्रभावित करने वाला एक कारक है। प्रकारों में शामिल हैं; बिजनेस टू बिजनेस ट्रांजैक्शन या बिजनेस कस्टमर ट्रांजैक्शन जहां माल की आपूर्ति ₹2.5 लाख से कम है या यह बिजनेस टू कस्टमर ट्रांजैक्शन है जहां माल की आपूर्ति ₹2.5 लाख से अधिक है।

वस्तुओं और सेवाओं की आपूर्ति को केवल व्यवसाय से व्यवसाय (बी2बी) लेन-देन कहा जाता है, जब इसमें शामिल दोनों पक्ष, रिसीवर और आपूर्तिकर्ता, जीएसटी के तहत पंजीकृत होते हैं और उनके पास जीएसटीआईएन होता है।

जब लेन-देन बी2बी प्रकार के तहत होता है, तो प्राप्तकर्ता कोई इनपुट टैक्स क्रेडिट प्राप्त करने या जीएसटीआईएन का कोई विवरण प्रदान करने के लिए उत्तरदायी नहीं होता है, लेकिन जब लेनदेन ₹2.5 लाख से अधिक का होता है तो आपूर्ति स्थान जानने के लिए नाम, पता जैसी जानकारी।

यह भी पढ़े

जीएसटी नंबर कैसे सर्च करें

कितना कारोबार जीएसटी पंजीकरण के लिए आवश्यक है

ऊपर लिखे गए स्टेप आपके इस सवाल का जवाब हैं कि जीएसटी कैसे निकाले और किन चीज़ों की मदद से निकाले।

विभिन्न प्रकार के जीएसटी स्लैब

- 5% दर- इस दर के तहत सामान लगभग 14% गिरते हैं जो आमतौर पर ₹1000 से कम होते हैं, डिब्बाबंद खाद्य पदार्थ, क्रीम, पनीर, जमी हुई सब्जियां, कॉफी, चाय, मसाले, पिज्जा ब्रेड, रस्क, काजू, किशमिश, बर्फ , मिट्टी का तेल, कोयला, दवा, अगरबत्ती, डाक टिकट, उर्वरक। सेवाएं- रेलवे, कैब और टैक्सियों द्वारा परिवहन, टूर सेवाएं, ₹50 लाख के टर्नओवर वाले रेस्तरां, रेल और इकोनॉमी श्रेणी के हवाई टिकट, ₹7500 से कम ठहरने की दर वाले होटल, आदि।

- 12% की दर- लगभग 17% सामान इस टैक्स स्लैब में हैं। मक्खन, पनीर, घी, सूखे मेवे पैकेज के रूप में, पशु वसा, सॉसेज, फलों के रस, नमकीन, केचप और सॉस, आयुर्वेदिक दवाएं, सभी नैदानिक किट और अभिकर्मक, सेलफोन, चम्मच, कांटे, टूथ पाउडर, छाता, सिलाई मशीन जैसे सामान। , चश्मा, इनडोर खेल जैसे ताश खेलना, शतरंज बोर्ड, कैरम बोर्ड, लूडो और कई अन्य। होटल, गेस्ट हाउस, बिजनेस क्लास टिकट, ₹100 से कम की मूवी टिकट आदि जैसी सेवाएं।

- 18% दर- लगभग 43% सामान और सेवाओं को इस स्लैब के तहत वर्गीकृत किया गया है। खनिज पानी, पास्ता, पेस्ट्री, सूप, संरक्षित सब्जियां, कोकोआ मक्खन, चॉकलेट, प्लास्टिक तिरपाल, एल्यूमीनियम पन्नी, ऑप्टिकल फाइबर, समाक्षीय केबल, इत्र, पेंट, पंप के हिस्से, टायर ट्यूब, कॉस्मेटिक उत्पाद, शैम्पू, गद्दे, स्टेशनरी जैसे सामान। उत्पाद आदि आइटम सूची के अंतर्गत आते हैं। सेवाएं- ₹100 से अधिक के मूवी टिकट, दूरसंचार सेवाएं, आईटी सेवाएं, सर्कस, थिएटर, होटल जो ठहरने के लिए प्रति रात ₹7500 और उससे अधिक लेते हैं, आदि

- 28% दर- 200 उत्पाद इस श्रेणी में हैं। माल- वातित पानी, चॉकलेट (कोको के बिना), कस्टर्ड पाउडर, चीनी सिरप, एटीएम वेंडिंग मशीन, एयर कंडीशनर, डिशवॉशर, पलकें, विग, 32 इंच से अधिक के टीवी मॉनिटर, कैफीनयुक्त पेय, आदि। 5-सितारा होटल, कैसीनो जैसी सेवाएं। मनोरंजन सेवाएँ आदि इस श्रेणी में आते हैं।

जीएसटी कैसे निकाले यह जानने के लिए यह बहुत आवश्यक है की आपको जीएसटी के टैक्स रेट का पता हो और कितनी दर पर आपको टैक्स का भुगतान करना है आप इससे परिचित हो।

जीएसटी कैसे बनता है?

बहुत से लोगों का यह सवाल होता है कि जीएसटी कैसे बनता है इसका साधारण सा जवाब है कि जैसा की यह हम जानते हैं की जीएसटी रजिस्ट्रेशन की सम्पूर्ण प्रक्रिया ऑनलाइन है और कोई भी व्यक्ति आसानी से सरकारी वेबसाइट gst.gov.in पर अपने बिज़नेस को रजिस्टर कर सकता है।

वह डीलर जिसका वार्षिक कारोबार 20 लाख रुपये (40 लाख रुपये या 10 लाख रुपये, राज्य और आपूर्ति के प्रकार के आधार पर भिन्न हो सकता है) से अधिक है उसको जीएसटी के लिए पंजीकरण करना होगा।

हालांकि ऐसे बहुत से लोग हैं जिन्हें जीएसटी पंजीकरण प्रक्रिया से मुक्त रखा गया है या यूँ कहें की उन्हें बिज़नेस होने के बावजूद जीएसटी रजिस्ट्रेशन करवाने की आवश्यकता नहीं है।

जीएसटी पंजीकरण से छूट

निम्नलिखित श्रेणी के करदाताओं को जीएसटी के लिए पंजीकरण करने की आवश्यकता नहीं है:

- कृषक

- जिन व्यक्तियों ने थ्रेशोल्ड सीमा को पार नहीं किया है

- जिन आपूर्तिकर्ताओं को वस्तुओं और सेवाओं की छूट मिली हो

- गैर-जीएसटी वस्तुओं और सेवाओं की आपूर्ति करने वाला व्यक्ति

- माल या सेवाओं की आपूर्ति के अलावा अन्य गतिविधियों से जुड़ा करदाता

- रिवर्स चार्ज के तहत कवर किए गए सामान की आपूर्ति करने वाले

आगे इस लेख में आप सभी को विसात से पता चलेगा की जीएसटी कैसे बनता है और कैसे उसकी गणना की जाती है।

जीएसटी कैसे निकाले इसका उदाहरण

जीएसटी प्रणाली के तहत टैक्स राशि की गणना कैसे की जाती है, इसका एक उदाहरण यहां दिया गया है:

इस उदाहरण के अनुसार मन लेते हैं कि बेचा गया उत्पाद 12% GST स्लैब के अंतर्गत आता है,

निर्माता के लिए मूल्य

उत्पादन की लागत = ₹300,000

10% लाभ मार्जिन = ₹ 30,000

————————————————– —————

उत्पादन की कुल लागत = ₹3,30,000

6% एसजीएसटी = ₹ 19,800

6% सीजीएसटी = ₹ 19,800

————————————————– —————

निर्माता का चालान मूल्य = ₹3,69,600

————————————————– —————

थोक व्यापारी के लिए मूल्य

अच्छी कीमत = ₹3,69,600

10% लाभ मार्जिन = ₹ 36,960

————————————————– —————-

थोक व्यापारी को कुल मूल्य = ₹4,06,560.0

6% एसजीएसटी = ₹ 24,393.6

6% सीजीएसटी = ₹ 24,393.6

————————————————– —————–

थोक व्यापारी का चालान मूल्य = ₹4,55,347.2

————————————————– —————–

रिटेल विक्रेता के लिए मूल्य

माल की कीमत = ₹4,55,347.2

10% लाभ मार्जिन = ₹ 45,534.72

————————————————– —————–

रिटेल विक्रेता को कुल मूल्य = ₹500,881.92

6% एसजीएसटी = ₹ 30,052.9152

6% सीजीएसटी = ₹ 30,052.9152

————————————————– —————–

रिटेल विक्रेता का चालान मूल्य = ₹5,60,987.7504

————————————————– —————–

बिक्री के दौरान माल की हर प्रक्रिया पर टैक्स लगाया जाता है।

ऊपर लिखित उदाहरण के बाद आप सभी को यह तो पता चल गया होगा कि जीएसटी कैसे निकाले अब नीचे हम बताएँगे की ऑनलाइन कैलकुलेटर द्वारा जीएसटी की गणना कैसे करें।

ऑनलाइन कैलकुलेटर का उपयोग करके जीएसटी कैसे निकाले?

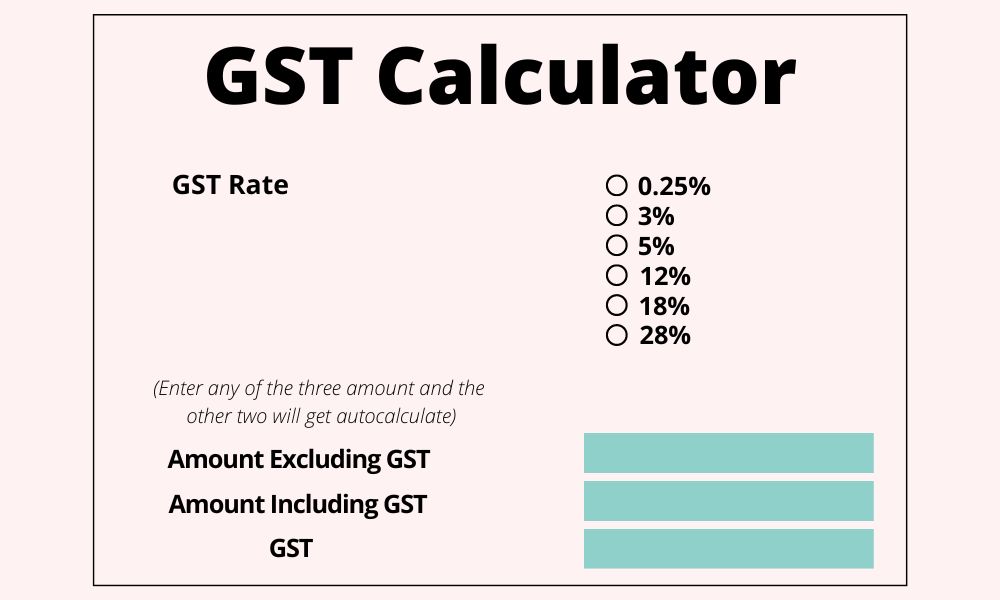

कई वेबसाइटें हैं जिन पर जीएसटी की गणना ऑनलाइन की जा सकती है। ऑनलाइन जीएसटी कैलकुलेटर का उपयोग करने के लिए, इन चरणों का पालन करें:

- जीएसटी के समावेशी या अनन्य प्रकार का चयन करें। जीएसटी कितने प्रकार के होते हैं जानने के लिए यह ज़रूर पढ़े

- इसके बाद उत्पाद की राशि दर्ज करें।

- लागू जीएसटी की दर का चयन करें।

- अंतिम चरण वेबसाइट पर दिए गए गणना विकल्प पर क्लिक करना है।

- राशि की गणना ज्यादा कुछ किए बिना की जाएगी।

यह भी पढ़े

जीएसटी बिल कैसे बनाएं | GST Bill Kaise Banaye

जीएसटी R1 क्या है और इसे कैसे फाइल करें

Lio Premium के महीने के बेस्ट प्लान्स ₹79 से, और सालाना प्लान सिर्फ ₹799 से शुरू है। आपके लिए 7 दिनों का Lio प्रीमियम फ्री ट्रायल भी उपलब्ध है।

Lio कैसे मदद कर सकता है?

Lio को एक ऐसा स्थान प्रदान करके आपके व्यवसायों को जानकार बनाने के लिए बनाया गया है जहाँ आप अपने सभी डाटा को सुरक्षित रख सकते हैं। आप बिना किसी परेशानी के फोल्डर बना सकते हैं, चित्र जोड़ सकते हैं, टेम्प्लेट बना सकते हैं, सूची बना सकते हैं, लेन-देन से संबंधित डाटा एकत्र कर सकते हैं।

जब भी आपको इसकी आवश्यकता हो, डाटा आपके लिए आसानी से उपलब्ध है। आप जीएसटी से संबंधित दस्तावेजों को स्टोर कर सकते हैं और उन्हें एक फ़ोल्डर में वर्गीकृत कर सकते हैं, आप शीट और टेम्पलेट बना सकते हैं। कुल मिलाकर, Lio एक मोबाइल एकीकृत एप्प है जो किसी को भी अपने डाटा को स्टोर करने और इसे अपनी पसंद के अनुसार अनुकूलित करने में मदद करता है।

अभी तक लियो ऐप डाउनलोड नहीं किया है? यहां बताया गया है कि आप लियो एप्प से कैसे शुरुआत कर सकते हैं।

Step 1: उस भाषा का चयन करें जिस पर आप काम करना चाहते हैं। Lio Android Mobile Ke Liye

Step 2: Lio में फ़ोन नं. या ईमेल द्वारा आसानी से अपना अकॉउंट बनाएं।

जिसके बाद मोबाइल में OTP आएगा वो डालें और गए बढ़ें।

Step 3: अपने काम के हिसाब से टेम्पलेट चुनें और डाटा जोडें।

Step 4: इन सब के बाद आप चाहें तो अपना डाटा शेयर करें।

पूछे जाने वाले प्रश्न (FAQs)

जीएसटी के तहत किसे पंजीकरण करना है?

40 लाख रुपये से अधिक के कारोबार वाले और पूर्वोत्तर और पहाड़ी राज्यों में स्थापित 20 लाख रुपये से अधिक के कारोबार वाले व्यवसायों को जीएसटी के तहत पंजीकरण करना होगा।

वर्तमान में जीएसटी में करों की दर क्या है?

टैक्स की दर चार तरह के स्लैब- 5%, 12%, 18%, 28% में लागू होती है।

क्या देश के किसी क्षेत्र को जीएसटी से छूट मिली है?

नहीं, इस टैक्स के तहत कोई क्षेत्र आधारित छूट नहीं है लेकिन कुछ सामानों को इससे छूट दी गई है।

क्या कोई व्यक्ति स्वेच्छा से जीएसटी के तहत पंजीकरण कर सकता है?

हाँ, कोई व्यक्ति स्वेच्छा से पंजीकरण कर सकता है, भले ही वह धारा 25(3) के अनुसार उत्तरदायी न हो। उसे एक कर योग्य व्यक्ति के रूप में माना जाएगा और सभी प्रावधान उस पर लागू होने चाहिए।

क्या केवल सेवाएं ही रिवर्स चार्ज के अंतर्गत आती हैं?

नहीं, जैसा कि जीएसटी के दिशा-निर्देशों से पता चलता है कि माल और सेवाओं दोनों को रिवर्स चार्ज तंत्र में शामिल किया गया है।

जीएसटी में एक कर योग्य घटना को कैसे परिभाषित किया गया है?

एक कर योग्य घटना का अर्थ है वस्तुओं और सेवाओं की आपूर्ति जो अंतर्राज्यीय या अंतरराज्यीय हो सकती है।

अपना जीएसटीआईएन कैसे प्राप्त करें?

जब आप इन चरणों को सफलतापूर्वक पूरा कर लेंगे तो आपको अपना जीएसटीआईएन प्राप्त होगा:

– अपना जीएसटी आवेदन पत्र तैयार किया

– सभी विवरण भरें

– डिजिटल हस्ताक्षर प्रमाणपत्र (डीएससी) के लिए पंजीकृत

– सत्यापित और फॉर्म जमा किया

– आपका आवेदन स्वीकृत होने के बाद आपको एक संदेश और एक प्राप्त होगा

– इसमें अपने GSTIN के साथ ईमेल करें।

क्या ऑनलाइन जीएसटी कैलकुलेटर का उपयोग करना फायदेमंद है?

हां, एक ऑनलाइन जीएसटी कैलकुलेटर का उपयोग समय बचाने के लिए किया जा सकता है और यह कर की सटीक राशि की गणना करने में भी मदद करता है। जीएसटी के फायदे और नुक्सान जानने के लिए मेरा येह आर्टिकल ज़रूर पढ़े

और अंत में

वस्तु एवं सेवा कर अनिवार्य रूप से उन व्यवसायों पर लागू होता है जो अधिनियम के सभी प्रावधानों को सही ठहराते हैं। टैक्स चार टैक्स रेट स्लैब में लगाया जाता है।

जीएसटी शब्द बहुत भ्रमित करने वाला है और कुछ व्यवसायियों के लिए समझना वास्तव में कठिन है जो पहले खुद को कर के तहत कर योग्य व्यक्ति के रूप में पंजीकृत करते हैं।

इसके अलावा, कुछ के लिए गणना भी बहुत उधम मचाती है। उपरोक्त लेख में, हमने कुछ महत्वपूर्ण जानकारी प्रदान की है ताकि सभी के लिए इसे आसानी से समझा जा सके। जीएसटी की गणना के लिए चरणों का पालन करें।

6 Comments

GST calculators bhi itne useful aa chuke hai. Vaise apne blog me kaafi achi jankary di hai dhanywaad.

Thanks Ojas ji,

Aapne hamare is blog ko padha aur apna important feedback hame diya. Hamari yahi koshish hai ki hum aapko business aur usse judi saari information easy se easy language me pahuchate rahe.

Maine lio app use kar rha hu data management toh sach me bahut accha hai lekin paise lagne lage hai abhi register use karne ke.

Hello Milind ji,

Thanks aapne apna important feedback hume diya but Lio app abhi bhi free hi hai bas kuch premium features ke liye ek nominal amount decide kiya gaya hai. Aap aasani se free version use kar sakte hai.

Is blog me sab jankari clear likhne ke liye dhanywad.

Dhanyawaad Rajat ji,

Aapne is blog ko padha aur apna important feedback humko diya. Isi tarah aage bhi hamare blogs padhte rahiye aur Lio blogs se connected rahiye.