जीएसटी के फायदे और नुकसान: एक विस्तृत अध्ययन

अब तक हम सभी वस्तु एवं सेवा कर (जीएसटी) से परिचित हो चुके हैं। लेकिन जीएसटी के फायदे और नुकसान क्या हैं? यह एक ऐसा सवाल है जिसका जवाब अभी भी बहुतों के पास नहीं है। इस लेख का उद्देश्य जीएसटी से संबंधित कई अन्य प्रश्नों को संबोधित करना है।

इससे पहले कि आप इस ब्लॉग में आगे बढ़ें, नीचे दी हुयी नीली बटन दबाकर Lio App डाउनलोड करें।

इस ब्लॉग में हम आपको जीएसटी के फायदे और नुकसान तो बताएँगे ही साथ ही हम आपको जीएसटी के अन्य पहलुओं के बारे में भी बताएँगे।

जीएसटी क्या है?

1 जुलाई 2017 की मध्यरात्रि को, सभी अप्रत्यक्ष टैक्स भारतीय भुगतान कर रहे थे, जिसमें मूल्य वर्धित टैक्स (वैट), सेवा टैक्स, उत्पाद शुल्क, और इसी तरह, जीएसटी द्वारा प्रतिस्थापित किया गया था।

यह एक ही प्रकार का टैक्स है जो पूरे देश में लागू होता है। इस व्यवस्था के तहत, बिक्री के प्रत्येक बिंदु पर एक कर लगाया जाता है। अगर आप जीएसटी के बारे में और जानना चाहते है तो जीएसटी क्या है को ज़रूर पढ़े। जीएसटी 4 प्रकार के होते है, आप उनके बारे में यहाँ पढ़के और जान सकते है।

माल और सेवा टैक्स नेटवर्क (जीएसटीएन) को केंद्र और राज्य सरकारों द्वारा संयुक्त रूप से तीन फ्रंट एंड सेवाएं प्रदान करके जीएसटी को लागू करने में मदद करने के लिए स्थापित किया गया है:

- पंजीकरण

- भुगतान

- करदाताओं को रिटर्न

जीएसटी का संक्षिप्त इतिहास

यह फ्रांसीसी था जिसने पहली बार 1954 में इस कांसेप्ट को लागू किया था। इसकी भारी सफलता के कारण, इसे यूके, कनाडा, ऑस्ट्रेलिया आदि सहित अन्य देशों द्वारा अपनाया गया था। कई और देश इसका पालन करते हैं।

भारत में, उस अवधि के दौरान प्रधान मंत्री अटल बिहारी वाजपेयी द्वारा एक विशेष समिति की स्थापना के बाद 2000 में जीएसटी लागू हुआ। बाद में तत्कालीन वित्त मंत्रालय के सलाहकार विजय एल केलकर की अध्यक्षता में एक टास्क फोर्स द्वारा यह निष्कर्ष निकाला गया कि जीएसटी शासन भारत में कर संरचना में काफी सुधार करेगा।

फिर 2006 में, केंद्रीय वित्त मंत्रालय ने अप्रैल 2010 से जीएसटी की शुरूआत का प्रस्ताव रखा। लेकिन संविधान संशोधन विधेयक जो जीएसटी की शुरूआत की सुविधा प्रदान करेगा, केवल 2011 में पेश किया गया था। लोकसभा में चार पूरक विधेयकों को कैबिनेट द्वारा पारित और अनुमोदित किया गया था।

जहाँ आप सारी डिटेल अपने मोबाइल पर मैनेज और शेयर कर सकते हैं।

कौन-कौन से केंद्रीय करों को जीएसटी द्वारा रिप्लेस किया गया था?

- सेवा कर

- उत्पाद शुल्क

- उपकर और अधिभार

- अतिरिक्त उत्पाद शुल्क

- अतिरिक्त सीमा शुल्क

- विशेष अतिरिक्त सीमा शुल्क

कौन-कौन से राज्य करों को भी जीएसटी द्वारा अवशोषित किया गया था?

- प्रवेश कर

- खरीद कर

- लक्जरी टैक्स

- राज्य कर

- केंद्रीय बिक्री कर

- मनोरंजन कर

- विज्ञापनों पर लगाया जाने वाला कर

- राज्य उपकर और अधिभार

- जुआ और लॉटरी पर लगाया जाने वाला कर

जीएसटी का उद्देश्य क्या है?

जीएसटी के प्राथमिक उद्देश्य निम्नलिखित हैं:

- कैस्केडिंग करों को खत्म करना: जीएसटी के तहत, कर केवल शुद्ध मूल्य वर्धित पर लगाया जाता है। यह टैक्स-ऑन-टैक्स व्यवस्था को समाप्त करके माल की लागत को कम करता है।

- अप्रत्यक्ष करों की क्लबिंग: राज्य और केंद्र सरकार के लगभग सभी अप्रत्यक्ष करों को अब जीएसटी के तहत जोड़ दिया गया है

- रेवेन्यू सरप्लस और टैक्स टू जीडीपी रेशियो बढ़ाएँ: एक हाई टैक्स टू जीडीपी रेश्यो का मतलब है ज्यादा टैक्स कलेक्शन। यह एक मजबूत आर्थिक व्यवस्था का संकेत है। सरकार व्यापक कर आधार और बढ़े हुए कर अनुपालन के माध्यम से करों से होने वाली आय में सुधार कर सकती है।

- भ्रष्टाचार और कर चोरी में कमी: चूंकि केवल एक ही कर है, इसलिए लोगों के कर चोरी या गलत जानकारी देने की संभावना काफी कम हो जाती है।

- बेहतर कर अनुपालन: अपनी सरल प्रकृति के कारण, जीएसटी सुनिश्चित करता है कि बड़ी संख्या में व्यवसाय, विशेष रूप से छोटे और असंगठित, कर व्यवस्था का अनुपालन करते हैं।

- बेहतर दक्षता और उत्पादकता: जीएसटी लॉजिस्टिक्स से जुड़ी सभी बाधाओं और इनपुट टैक्स क्रेडिट की असामान्य रूप से लंबी प्रक्रिया को दूर करने में भी सहायक है। बेहतर समग्र उत्पादकता से संगठनों को लाभ होता है क्योंकि जीएसटी प्रवेश कर लेता है।

आइए अब जीएसटी के फायदे और नुकसान पर एक नजर डालते हैं।

भारत में जीएसटी के फायदे और नुकसान

अब तक हम सभी वस्तु एवं सेवा कर (जीएसटी) से परिचित हो चुके हैं। लेकिन जीएसटी के फायदे और नुकसान क्या हैं? यह एक ऐसा सवाल है जिसका जवाब अभी भी बहुतों के पास नहीं है। इस लेख का उद्देश्य जीएसटी से संबंधित ऐसे कई अन्य प्रश्नों को संबोधित करना है।

भारत में जीएसटी के फायदे

इस जटिल टैक्स व्यवस्था के फायदे निम्नलिखित हैं। आइए थोड़ा और पड़ताल करते हैं।

टैक्स पर टैक्स खत्म करना

जीएसटी के सबसे स्पष्ट और महत्वपूर्ण लाभों में से एक यह की एक ही छत के नीचे कई टैक्स (राज्य और केंद्र दोनों) का एकीकरण है। यह एक ही उत्पाद पर कई करों को हटाता है और कर की प्रक्रिया में सुधार करता है। आइए इसे एक उदाहरण से बेहतर तरीके से समझते हैं:

जीएसटी से पहले

मान लीजिए गोविंद, एक होटल मालिक अपने होटल में 5 दिन ठहरने के लिए ₹ 10,000 चार्ज करता है। उसे जो सर्विस टैक्स देना होगा वह ₹ 1500, यानी 15% होगा। उन्होंने ₹ 5000 के टॉयलेटरीज़ भी बेचे, जिसके लिए उन्हें ₹ 250 का वैट देना पड़ा। यानी उनके द्वारा भुगतान किया गया कुल कर ₹ 1750 होगा।

जीएसटी के बाद

जीएसटी व्यवस्था के तहत गोविंद के लिए नई सेवा कर राशि ₹ 1800 (18%) होगी। टॉयलेटरीज़ पर काटे गए टैक्स को वापस गोविंद को क्रेडिट कर दिया जाएगा। तो, शुद्ध कर राशि ₹ 1550 (1800-250) होगी।

बेहतर सीमा

जीएसटी के फायदे में एक यह भी है कि जीएसटी लागू होने से पहले, व्यवसायों को ₹ 5 लाख के निशान के बाद वैट (मूल्य वर्धित कर) का भुगतान करना पड़ता था। राशि भी एक राज्य से दूसरे राज्य में भिन्न होती है।

अब, जीएसटी युग में, सीमा को बढ़ाकर ₹ 20 लाख कर दिया गया है। यह आने वाले छोटे और मध्यम आकार के व्यवसायों के लिए एक बड़ी राहत के रूप में आया।

न्यूनतम नियम

पहले हर टैक्स के लिए अलग-अलग कंप्लायंस नियम थे। उदाहरण के लिए, हर महीने उत्पाद शुल्क रिटर्न दाखिल किया गया था। कंपनियों और लिमिटेड लायबिलिटी पार्टनरशिप को मासिक कर दाखिल करना था।

यह पार्टनरशिप और स्वामित्व के मामले में त्रैमासिक था। जीएसटी के लागू होने से पहले वैट दाखिल करने की अवधि भी तय नहीं थी। अब, करदाताओं को केवल एक बार रिटर्न दाखिल करना होता है।

यह भी पढ़े

निर्धारित दरों पर जीएसटी का भुगतान करने के लिए कंपोजिशन स्कीम

जीएसटी के फायदे में व्यवसायों के लिए टैक्स को कम करने का प्रावधान है। यदि किसी व्यवसाय का वार्षिक कारोबार ₹ 25 लाख और ₹ 75 लाख के बीच है तो वह कर योग्य आय को कम करने के लिए मुआवजा योजना के लिए जा सकता है।

यह योजना आय के स्तर पर ध्यान दिए बिना एक निश्चित दर पर जीएसटी के भुगतान को सक्षम बनाती है, जब तक कि यह ऊपर उल्लिखित ब्रैकेट के भीतर है।

आसान ऑनलाइन प्रसंस्करण

जीएसटी से पहले के दौर में टैक्स फाइल करना हमेशा एक दर्द था। जीएसटी की शुरूआत के बाद, यह करों को दर्ज करने के लिए एक अत्यंत सरल और सीधी प्रक्रिया बन गई है। यहां तक कि कंप्यूटर का बहुत ही बुनियादी ज्ञान रखने वाला कोई भी व्यक्ति इसे कर सकता है।

जीएसटी पोर्टल में खाता बनाना, लॉग इन करना और रिटर्न दाखिल करना शुरू करना है। कर रिटर्न दाखिल करने के लिए सभी आवश्यक विवरण और मार्गदर्शन पोर्टल पर ही उपलब्ध हैं।

यहां सबसे बड़े लाभार्थी स्टार्ट-अप हैं। इसकी ऑनलाइन प्रकृति के कारण, केंद्र और राज्य सरकारों के बीच कर क्षेत्राधिकार में पारदर्शिता स्थापित करना आसान है।

ई-कॉमर्स को ध्यान में रखता है

जीएसटी के सामने आने से पहले ई-कॉमर्स विक्रेता वास्तव में किसी कानून के तहत नहीं थे। कई कर योजनाओं के तहत उनसे परिवर्तनीय दरों पर शुल्क लिया जाता था। प्रत्येक राज्य में अलग-अलग प्रावधान थे, और इसने इसमें शामिल सभी लोगों के लिए चीजों को बहुत लम्बा-चौड़ा बना दिया।

राजस्थान और पश्चिम बंगाल जैसे कुछ राज्यों में ई-कॉमर्स विक्रेताओं को किसी भी वैट का भुगतान करने की आवश्यकता नहीं थी क्योंकि उन्हें उन राज्यों में केवल मध्यस्थ के रूप में माना जाता था।

एक सामान्य राष्ट्रीय बाजार

जीएसटी लागू होने के बाद से देश के सभी घरेलू उत्पाद में उल्लेखनीय और स्थिर वृद्धि हुई है। हम लंबे समय में आर्थिक दक्षता पर ध्यान दे रहे हैं।

यह टैक्स व्यवस्था विभिन्न क्षेत्रों के बीच एकरूपता की ओर ले जा रही है और आर्थिक विकृति को पूरी तरह खत्म कर रही है, जिससे एक सामान्य राष्ट्रीय बाजार बन रहा है।

भारत में जीएसटी के नुकसान

जीएसटी के जैसे अनेकों फायदे हैं तो वहीं कुछ नुकसान भी है। जी हां, जीएसटी देश भर के कारोबारियों के लिए वरदान है। लेकिन यह इसके दोषों के बिना नहीं है। यहां जीएसटी के शीर्ष नुकसान हैं –

संचालन की बढ़ी हुई लागत

जीएसटी का पहला नुकसान यह है कि जब जीएसटी लागू किया गया था, तब व्यवसाय पारंपरिक पुस्तकों और लेखांकन पर भरोसा नहीं कर सकते थे। व्यवसाय को चालू रखने के लिए उन्हें नवीनतम जीएसटी अनुपालन उद्यम संसाधन योजना (ईआरपी) सॉफ्टवेयर पर एक महंगा स्विच करना पड़ा।

यह सॉफ्टवेयर महंगा है, और ज्यादातर मामलों में, उपयोगकर्ताओं को उन्हें ठीक से संचालित करने के लिए सीखने के लिए प्रशिक्षण की आवश्यकता होगी – एक अतिरिक्त लागत। आम तौर पर, जीएसटी ने बहुत से छोटे और मध्यम आकार के व्यवसायों के लिए संचालन की कुल लागत में वृद्धि की है, और उन्हें आमतौर पर जीएसटी से संबंधित मामलों में सहायता के लिए एक पेशेवर को नियुक्त करना होगा।

पेट्रोलियम उत्पादों पर लागू नहीं

पेट्रोलियम उत्पादों को जीएसटी से छूट दी गई है, लेकिन केंद्रीय उत्पाद शुल्क और राज्य सरकारों द्वारा लगाए गए वैट जैसे अन्य टैक्स अभी भी लगते हैं।

व्यवसायों पर बढ़ा हुआ टैक्स दायित्व

जीएसटी व्यवस्था के अनुसार, कम से कम ₹ 40 लाख के कारोबार वाले व्यवसायों को टैक्स का भुगतान करना होगा। यह बहुत सारे व्यवसायों के लिए एक बड़ा झटका था क्योंकि जीएसटी से पहले के युग में न्यूनतम कारोबार ₹1.5 करोड़ था।

अनुपालन का बोझ

जीएसटी योजना अनिवार्य करती है कि प्रत्येक व्यवसाय को अपने संचालन की स्थिति में जीएसटी पोर्टल पर खुद को पंजीकृत करना होगा। पूरी प्रक्रिया कभी-कभी बहुत थकाऊ साबित हो सकती है।

गैर-अनुपालन के लिए दंड

जीएसटी शासन के नियमों का पालन न करने पर व्यवसायों के लिए भारी जुर्माना लगेगा। सभी निष्पक्षता में, अधिकांश छोटे और मध्यम उद्यमों के लिए जीएसटी की पेचीदगियों को समझना मुश्किल होगा। उन्हें उनकी मदद करने के लिए एक पेशेवर को काम पर रखने के लिए मजबूर किया जाएगा।

यह आधे साल में लागू हुआ

जीएसटी 1 जुलाई 2017 को लागू हुआ। इसलिए, व्यवसायों ने अप्रैल से जून तक पुराने कर ढांचे का पालन किया और फिर जुलाई से जीएसटी पर जाना पड़ा।

ऑनलाइन टैक्स व्यवस्था

जीएसटी व्यवस्था पंजीकरण से लेकर रिटर्न दाखिल करने तक पूरी तरह से ऑनलाइन टैक्स सिस्टम है।

रियल एस्टेट बाजार पर प्रभाव

जीएसटी के लागू होने के बाद से, रियल एस्टेट बाजार में कीमतों में 8% की वृद्धि देखी गई है जिसके कारण बाद में मांग में 12% की गिरावट आई है।

दूरसंचार उद्योग पर प्रहार

जीएसटी लागू होने पर भारतीय दूरसंचार उद्योग को कई चुनौतियों का सामना करना पड़ा। कुछ मुद्दों पर स्पष्टता की कमी के कारण लागू करना स्वयं कठिन था।

जीएसटी नियमों का पालन करने के लिए, दूरसंचार प्रदाताओं को आईटी बुनियादी ढांचे और भुगतान प्रणालियों के एक पूर्ण रीडिज़ाइन से गुजरना पड़ा, जिसके कारण बहुत अधिक अतिरिक्त लागत आई।

कौन टैक्स योग्य है और किसे GST के तहत पंजीकृत होना चाहिए?

जीएसटी के तहत, एक कर योग्य व्यक्ति वह है जो भारत में एक व्यवसाय चलाता है और उसे पंजीकरण करना आवश्यक है या पहले से ही जीएसटी अधिनियम के तहत पंजीकृत है। आर्थिक गतिविधि में शामिल कोई भी व्यक्ति कर योग्य व्यक्ति माना जाता है।

‘व्यक्ति’ शब्द में व्यक्ति, एचयूएफ, कंपनी, फर्म, एलएलपी, कोई निगम/सरकारी संस्था, एक एओपी/बीओआई, एक विदेशी देश के कानूनों के तहत निगमित एक कॉर्पोरेट निकाय, सहकारी समिति, स्थानीय प्राधिकरण, ट्रस्ट, सरकार और एक कृत्रिम न्यायिक व्यक्ति।

निम्नलिखित संस्थाओं को अनिवार्य रूप से जीएसटी के तहत पंजीकरण करने की आवश्यकता है:

- माल की आपूर्ति में लगा कोई भी व्यवसाय जिसका वित्तीय वर्ष के लिए सामान्य श्रेणी के राज्यों के लिए ₹ 40,000,00 और विशेष श्रेणी के राज्यों के लिए ₹ 20 लाख से अधिक है

- सेवाओं की आपूर्ति में लगा कोई भी व्यवसाय जिसका वित्तीय वर्ष के लिए सामान्य श्रेणी के राज्यों के लिए ₹ 20,000,00 और विशेष श्रेणी के राज्यों के लिए ₹ 10 लाख से अधिक है

- पिछले कानून (उत्पाद शुल्क, वैट, सेवा कर, आदि) के तहत पंजीकृत प्रत्येक व्यक्ति

- जब एक पंजीकृत व्यवसाय किसी को स्थानांतरित कर दिया गया है या अलग कर दिया गया है, तो नया मालिक हस्तांतरण की तारीख से व्यवसाय को पंजीकृत करेगा।

- अंतर्राज्यीय आपूर्ति करने वाला व्यक्ति

- आकस्मिक कर योग्य व्यक्ति

- अनिवासी कर योग्य व्यक्ति

- एक आपूर्तिकर्ता का एजेंट

- रिवर्स चार्ज मैकेनिज्म के तहत टैक्स चुका रहे लोग

- इनपुट सेवा वितरक

- ई-कॉमर्स कंपनियां

- ई-कॉमर्स एग्रीगेटर के माध्यम से आपूर्ति करने वाले लोग

- एक पंजीकृत कर योग्य व्यक्ति के अलावा भारत में व्यक्तियों को भारत के बाहर से ऑनलाइन जानकारी और डेटाबेस एक्सेस या पुनर्प्राप्ति सेवाओं की आपूर्ति करने वाले व्यक्ति

यह भी पढ़े

जीएसटी बिल कैसे बनाएं | GST Bill Kaise Banaye

जीएसटी लेट फीस की गणना करने का आसान तरीका | GST Late Fees

जीएसटी के लिए पंजीकरण कैसे करें?

महत्वपूर्ण बिंदु :

- एक व्यक्ति को हर उस राज्य में जीएसटी पंजीकरण के लिए आवेदन करना होता है जिसमें वह उत्तरदायी होता है, 30 दिनों के भीतर, जिसके बाद से वे उत्तरदायी व्यक्ति बन जाते हैं।

- आकस्मिक/अनिवासी कर योग्य व्यक्तियों को व्यवसाय शुरू होने से कम से कम पांच दिन पहले आवेदन करना चाहिए।

- पंजीकृत होने के लिए एक पैन (स्थायी खाता संख्या) होना एक शर्त है।

- निर्धारित को प्रत्येक राज्य के लिए अलग पंजीकरण प्राप्त करना होगा क्योंकि जीएसटी के तहत पंजीकरण राज्यवार होगा।

- निर्धारिती को एक ही राज्य में प्रत्येक व्यवसाय वर्टिकल के लिए अलग पंजीकरण प्राप्त करना होगा।

- ब्लॉग के इस खंड में जीएसटी के लिए पंजीकरण करने के लिए उठाए जाने वाले कदमों, इसके लिए आवश्यक दस्तावेजों आदि पर चर्चा की गई है। आइए हम इसमें शामिल हों।

GST पंजीकरण प्रक्रिया

आवेदक जीएसटी पोर्टल पर पंजीकरण प्रक्रिया शुरू कर सकते हैं। एक बार आवेदन जमा करने के बाद, आवेदकों को तुरंत एआरएन स्थिति प्राप्त होगी।

इस एआरएन का उपयोग करके, आवेदक अपने आवेदन की स्थिति की जांच कर सकते हैं और यदि आवश्यक हो तो प्रश्न पोस्ट कर सकते हैं। एक बार अपना एआरएन जनरेट करने के बाद आवेदकों को अपना जीएसटी पंजीकरण प्रमाणपत्र प्राप्त करने के लिए आमतौर पर एक सप्ताह से अधिक प्रतीक्षा करने की आवश्यकता नहीं होती है।

जीएसटी पंजीकरण के लिए आवश्यक दस्तावेज

जीएसटी पंजीकरण प्रक्रिया को पूरा करने के लिए आवश्यक दस्तावेज निम्नलिखित हैं।

एकमात्र मालिक या व्यक्ति के लिए

- पैन पता

- पते का सबूत

- फोटो

- आधार कार्ड

- बैंक खाता

एलएलपी सहित साझेदारियों के लिए

- कड़ाही

- पते का सबूत

- बैंक के खाते का विवरण

- पार्टनरशिप डीड की कॉपी

- बोर्ड संकल्प पर पंजीकरण प्रमाणपत्र (एलएलपी के लिए)

- अधिकृत हस्ताक्षरकर्ताओं और भागीदारों की तस्वीरें

- अधिकृत हस्ताक्षरकर्ता की नियुक्ति का प्रमाण

एचयूएफ के लिए

- कड़ाही

- पते का सबूत

- बैंक खाते का विवरण

- मालिक की तस्वीर

- आधार कार्ड और कर्ता का पैन कार्ड

कंपनियों के लिए

- कंपनी का पैन कार्ड

- बैंक विवरण

- व्यवसाय के प्रमुख स्थान का पता प्रमाण

- अधिकृत हस्ताक्षरकर्ताओं का पैन और आधार

- कंपनी के निदेशकों का पैन और पते का प्रमाण

- एसोसिएशन के लेख या एसोसिएशन का ज्ञापन

- अधिकृत हस्ताक्षरकर्ता की नियुक्ति का प्रमाण

- कॉर्पोरेट मामलों के मंत्रालय द्वारा जारी निगमन का प्रमाण पत्र

- पंजीयन शुल्क

यदि कोई आवेदक जीएसटी पोर्टल के माध्यम से ऑनलाइन पंजीकरण करने का निर्णय लेता है तो कोई शुल्क नहीं लिया जाता है। लेकिन, अगर वे जीएसटी प्रैक्टिशनर या चार्टर्ड एकाउंटेंट से मदद लेना चाहते हैं, तो सेवा प्रदाता द्वारा निर्धारित शुल्क होगा।

जीएसटी का भुगतान कैसे करें?

सभी चालान करदाताओं को ऑनलाइन जीएसटी पोर्टल पर तैयार करने होंगे। यह सुनिश्चित करने के लिए किया जाता है कि बैंक कर्मचारी भौतिक चालान पर गलत जानकारी दर्ज न करें।

एक बार चालान जनरेट हो जाने के बाद, नीचे दिए गए विकल्पों में से किसी एक का उपयोग करके करों का भुगतान किया जा सकता है:

भुगतान एकत्र करने के लिए RBI द्वारा अधिकृत किसी भी बैंक के माध्यम से GST पोर्टल का उपयोग करके ऑनलाइन। इसका भुगतान नेट बैंकिंग या क्रेडिट/डेबिट कार्ड के जरिए किया जा सकता है। भुगतान किए गए चालान को फिर पोर्टल से सीधे डाउनलोड किया जा सकता है।

काउंटर पर चालान को प्रिंट करके और किसी अधिकृत बैंक में नकद या चेक के रूप में संसाधित करवाकर। भुगतान स्वीकृत होने के बाद, बैंक आरबीआई को धन हस्तांतरित करेगा और लेखांकन के लिए जीएसटी पोर्टल पर भुगतान की पुष्टि भेजेगा।

माल और सेवाओं को जीएसटी से छूट

कई सामाजिक-आर्थिक स्थितियों के कारण, कई वस्तुओं और सेवाओं को हमेशा पिछले करों से छूट दी गई थी। उदाहरण के लिए, नैदानिक और शैक्षिक सेवाओं को सेवा कर से छूट दी गई थी। उसी तरह, जीएसटी शासन के तहत भी छूट है। यहाँ वे हैं –

- छूट की आपूर्ति

- पेट्रोल

- शराब

- विशेष आर्थिक क्षेत्रों (एसईजेड) या एक एसईजेड डेवलपर को माल की आपूर्ति

- जीरो-रेटेड सूची के अंतर्गत आने वाले सामानों की आपूर्ति। उदाहरण के लिए, सब्जियां, ताजा दूध, आदि।

छूट प्राप्त माल

- खाद्य पदार्थ: फल, सब्जियां, अनाज, मांस, मछली, आलू और अन्य जड़ें, कोमल नारियल, चाय की पत्ती, गुड़, दही, अदरक, कॉफी बीन्स, आदि।

- कच्चा माल: रेशम का कचरा, कच्चा रेशम, कच्चा जूट फाइबर, हथकरघा कपड़े, असंसाधित ऊन, खादी के धागे के लिए कपास, खादी, जलाऊ लकड़ी, लकड़ी का कोयला, आदि।

- उपकरण और उपकरण: फावड़े, हुकुम, कृषि उपकरण, हस्तनिर्मित संगीत वाद्ययंत्र, श्रवण यंत्र, और अन्य उपकरण जो विकलांग व्यक्तियों द्वारा उपयोग किए जाते हैं।

- विविध: गर्भनिरोधक, मानव रक्त, टीके, जैविक खाद, मिट्टी के बर्तन, मधुमक्खी के छत्ते, नक्शे, किताबें, पत्रिकाएं, पूजा सामग्री, पतंग, समाचार पत्र, आदि।

छूट वाली सेवाएं

- कृषि से संबंधित सभी सेवाएं – कटाई, आपूर्ति, खेती, पैकेजिंग, गोदाम, मशीनरी का किराया या पट्टे आदि। इस सूची में घोड़ों का पालन शामिल नहीं है।

- सार्वजनिक परिवहन, कैब, ऑटो-रिक्शा, मेट्रो ट्रेनों आदि के माध्यम से व्यक्तियों का परिवहन।

- माल का परिवहन जहां कुल शुल्क ₹ 1500 से कम है।

- सरकार और विदेशी राजनयिक सेवाएं

- आरबीआई या किसी विदेशी राजनयिक मिशन द्वारा प्रदान की जाने वाली सेवाएं

- संयुक्त राष्ट्र के राजनयिकों सहित राजनयिकों को प्रदान की जाने वाली सेवाएं

- कुछ स्वास्थ्य देखभाल और शैक्षिक सेवाएं जैसे मध्याह्न भोजन खानपान सेवाएं, पशु चिकित्सक, क्लीनिक, पैरामेडिक्स, चैरिटी और एम्बुलेंस द्वारा प्रदान की जाने वाली सेवाएं।

कुछ अन्य छूट

- विदेशी पर्यटकों को टूर गाइड द्वारा प्रदान की जाने वाली सेवाएं

- पुस्तकालयों

- धार्मिक समारोहों में विशेषज्ञता वाली सेवाएं

- बिजली का वितरण

- अधिकृत खेल संगठनों द्वारा सेवाएं

जीएसटी की गणना कैसे करें?

जीएसटी की गणना रिवर्स चार्ज, आउटपुट आपूर्ति और आवक आपूर्ति पर देय जीएसटी के कुल योग के रूप में की जाती है। यह कुल प्रत्येक महीने के लिए व्यक्तिगत रूप से निकाला जाता है और मासिक आधार पर जीएसटी रिटर्न दाखिल करते समय भुगतान करना पड़ता है।

करदाताओं को रिवर्स चार्ज, छूट प्राप्त आपूर्ति, अंतरराज्यीय बिक्री इत्यादि सहित सभी पहलुओं और शुल्कों पर विचार करना होगा। 18% ब्याज का भुगतान करने से बचने के लिए गणना सही होना आवश्यक है, यदि भुगतान वास्तविक राशि से कम है तो शुल्क लिया जाएगा। कर देयता की एक सांकेतिक राशि प्राप्त करने के लिए, कृपया जीएसटी पोर्टल पर उपलब्ध कैलकुलेटर का उपयोग करें।

गणना सूत्र

GST की राशि = (मूल मूल्य x GST दर) / 100

शुद्ध मूल्य = मूल मूल्य + जीएसटी की राशि

जीएसटी के लिए कौन सा खाता रखना चाहिए?

जीएसटी शासन के तहत, एक व्यापारी को खरीद, बिक्री आदि जैसे सामान्य के ऊपर निम्नलिखित खातों को बनाए रखना होता है।

- इनपुट सीजीएसटी

- आउटपुट सीजीएसटी

- इनपुट एसजीएसटी

- आउटपुट एसजीएसटी

- इनपुट आईजीएसटी

- आउटपुट आईजीएसटी

- इलेक्ट्रॉनिक कैश लेजर (जीएसटी पोर्टल पर)

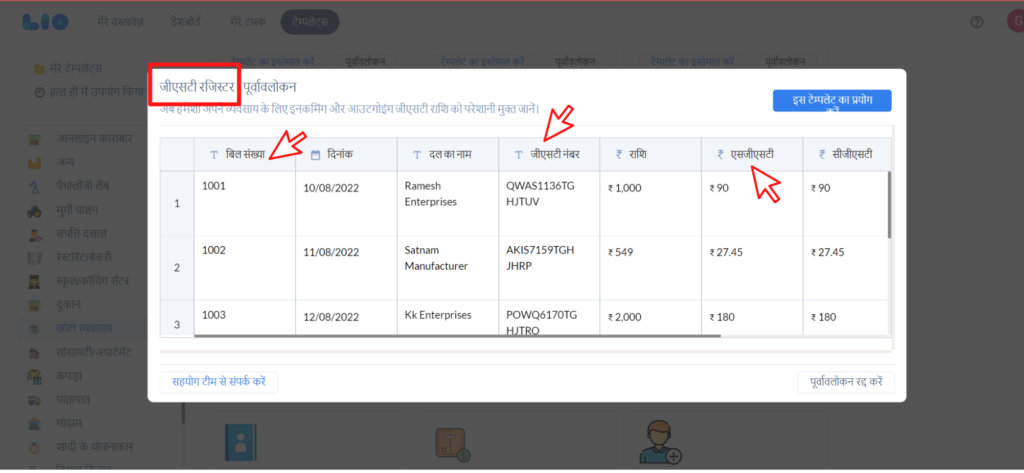

अंतिम को छोड़कर सभी को या तो महंगे सॉफ़्टवेयर का उपयोग करके या एक्सेल का उपयोग करके कस्टम टेम्प्लेट बनाने के लिए बनाए रखा जा सकता है। या, सबसे अच्छा विकल्प लियो से मुफ्त जीएसटी रजिस्टर टेम्पलेट डाउनलोड करना होगा। बस ऐप डाउनलोड करें और होमपेज पर शॉप पर नेविगेट करें।

आपको जीएसटी रिटर्न कब दाखिल करना चाहिए?

जीएसटी रिटर्न या जीएसटीआर जैसा कि इसे कहा जाता है, करदाताओं द्वारा संबंधित अधिकारियों के साथ दायर किया जाना चाहिए।

GSTR में आय, बिक्री, व्यय और खरीद का विवरण शामिल है – जो किसी इकाई की कर देयता की गणना में उपयोगी साबित होता है। पंजीकृत डीलरों को निम्नलिखित को शामिल करते हुए GSTR दाखिल करना होगा:

- बिक्री

- खरीदना

- आउटपुट जीएसटी

- बैंक खाते का विवरण

- इनपुट टैक्स क्रेडिट

₹ 5 करोड़ से अधिक के टर्नओवर वाले नियमित व्यवसाय को एक वार्षिक रिटर्न और दो मासिक रिटर्न, यानी एक वर्ष में 25 रिटर्न दाखिल करना होगा। हालांकि, तिमाही रिटर्न फाइलिंग और मासिक भुगतान (क्यूआरएमपी) योजना के तहत, जीएसटी रिटर्न की संख्या उस पूरी फाइल त्रैमासिक जीएसटीआर -1 के लिए भिन्न होती है।

अगर ऐसा है तो करदाताओं को एक साल में नौ जीएसटी सर्विस टैक्स रिटर्न भरने होंगे जिसमें सालाना रिटर्न और जीएसटीआर-3बी शामिल हैं। कंपोजिट डीलरों जैसे विशेष मामलों के लिए भी संख्या भिन्न होती है – जिन्हें साल में पांच बार रिटर्न दाखिल करना होता है।

जीएसटी रिटर्न के नए अनुपालन

ऑनलाइन रिटर्न दाखिल करने के साथ-साथ जीएसटी शासन द्वारा शुरू की गई नई प्रणालियां निम्नलिखित हैं:

ई-वे बिल

इसे 1 अप्रैल 2018 को माल की अंतर-राज्यीय आवाजाही के लिए और 15 अप्रैल 2018 को माल के राज्य के भीतर आवाजाही के लिए पेश किया गया था।

इस केंद्रीकृत प्रणाली के माध्यम से, व्यापारी, निर्माता और ट्रांसपोर्टर आसानी से परिवहन किए गए माल के लिए ई-वे बिल उत्पन्न कर सकते हैं। यह चेक पोस्टों पर समय कम करके कर अधिकारियों के लिए एक वरदान के रूप में भी आया है और कर चोरी को कम करने में भी कारगर साबित हुआ है।

ई-चालान

जीएसटी बिल प्रणाली पिछले वित्तीय वर्ष में ₹ 100 करोड़ से अधिक के वार्षिक कारोबार वाले व्यवसायों के लिए लागू है। इस प्रकार के व्यवसायों को B2B इनवॉइस के लिए एक अद्वितीय इनवॉइस संदर्भ संख्या प्राप्त करनी चाहिए।

इसे प्राप्त करने का तरीका जीएसटीएन के ऑनलाइन चालान पंजीकरण पोर्टल पर चालान अपलोड करना है, जो संदर्भ संख्या उत्पन्न करने से पहले चालान की सटीकता और प्रामाणिकता को सत्यापित करेगा। डेटा प्रविष्टि त्रुटियों में कमी और चालानों की बेहतर अंतर-संचालन ई-चालान के सबसे बड़े लाभ हैं।

एचएसएन कोड आवश्यकताएँ

1 अप्रैल 2021 से, व्यवसायों के लिए कर चालानों पर वस्तुओं और सेवाओं की सभी आपूर्तियों के लिए अपने HSN/SAC कोड का उल्लेख करना अनिवार्य है।

Lio Premium के महीने के बेस्ट प्लान्स ₹79 से, और सालाना प्लान सिर्फ ₹799 से शुरू है। आपके लिए 7 दिनों का Lio प्रीमियम फ्री ट्रायल भी उपलब्ध है।

पूछे जाने वाले प्रश्न (FAQs)

जीएसटी की छूट सीमा क्या है?

एमएसएमई के लिए ₹ 40 लाख और उत्तर-पूर्वी और पहाड़ी राज्यों के लिए ₹ 20 लाख

जीएसटीआर-1 क्या है?

यह नियमित डीलरों द्वारा दाखिल की जाने वाली मासिक या त्रैमासिक रिटर्न है। इसकी वापसी को 13 खंडों में बांटा गया है। यह आधार दस्तावेज है जिसके ऊपर जीएसटी की अनुपालन संरचना आधारित है।

यदि कोई व्यक्ति अपने स्वयं के ब्रांड के तहत केवल छूट प्राप्त उत्पादों का कारोबार करता है, तो क्या उसे पंजीकरण की आवश्यकता है?

किसी पंजीकरण की आवश्यकता नहीं है क्योंकि व्यक्ति केवल छूट प्राप्त आपूर्ति में काम करता है।

जीएसटीआईएन क्या है?

एक आपूर्तिकर्ता या डीलर को एक विशिष्ट पहचान संख्या सौंपी जाती है। इसे प्राप्त करना बिल्कुल मुफ्त है।

क्या एक कंपोजीशन डीलर सामान्य जीएसटी के एक निश्चित प्रतिशत के अतिरिक्त रिवर्स चार्ज का भुगतान करने के लिए उत्तरदायी है?

यदि किसी विशिष्ट आपूर्ति पर रिवर्स चार्ज लागू होता है, तो कंपोजिशन डीलर को सामान्य जीएसटी दरों पर प्राप्तकर्ता के रूप में रिवर्स चार्ज के तहत जीएसटी का भुगतान करना चाहिए।

क्या निर्यात सेवाएं प्रदान करने वाले व्यवसायों को ग्राहकों को टैक्स चालान या आपूर्ति का बिल जारी करने की आवश्यकता है?

निर्यात को शून्य-रेटेड आपूर्ति के रूप में वर्गीकृत किया गया है। उन्होंने सेवाओं को छूट नहीं दी है और इसलिए कर चालान जारी किया जाना है।

क्या सब्जी कमीशन एजेंट के लिए जीएसटी लागू है?

कृषि उत्पाद की बिक्री और खरीद के लिए कमीशन एजेंट द्वारा प्रदान की जाने वाली सेवाओं को जीएसटी के तहत छूट दी गई है और इसलिए पंजीकरण की आवश्यकता नहीं है।

जीएसटी के तहत वर्तमान दर संरचना क्या है?

वर्तमान दर संरचना में चार स्लैब हैं – 5%, 12%, 18% और 28%।

जीएसटी के तहत आयात पर कर कैसे लगाया जाता है?

वर्तमान जीएसटी व्यवस्था के तहत, मूल सीमा शुल्क (बीसीडी) जारी है। अतिरिक्त सीमा शुल्क और विशेष अतिरिक्त शुल्क (एसएडी) को आईजीएसटी द्वारा प्रतिस्थापित किया गया है।

आयात पर भुगतान किया गया बीसीडी सेट-ऑफ के लिए पात्र नहीं है। सेवाओं के आयात के मामले में, एक IGST (रिवर्स चार्ज के आधार पर) लगाया जाता है, और इसका क्रेडिट कानून के अनुसार आयातक-प्राप्तकर्ता को उपलब्ध होता है।

और अंत में

वस्तु एवं सेवा कर को देश के दीर्घकालिक दृष्टिकोण को ध्यान में रखते हुए पेश किया गया था। हमारे जीवन के किसी भी अन्य पहलू की तरह, भारत में भी जीएसटी के फायदे और नुकसान हैं।

लेकिन, लंबी अवधि में, यह ग्राहक के दृष्टिकोण से वस्तुओं और सेवाओं के लिए बेहतर कीमतों को बढ़ावा देगा और सरकार के लिए बेहतर आय भी प्रदान करेगा, जिसका उपयोग आम लोगों के जीवन को बेहतर बनाने के लिए किया जाएगा।

6 Comments

Bahut ache se samjhaye hai lio apne sab benefits aur loss.

Dhanyawaad Palaash ji,

Aapne itne detailed blog ko dhyan se padha aur hume apna important feedback diya. Thankyou, isi tarah aap hamare blogs padhte rahiye aur Lio blogs se connected rahiye.

GST ke faayde jyada hai nuksan toh har chiz ka thoda hota hi hai.

Hello Nishchay ji,

Bilkul sahi kaha aapne, har chiz ke thode nuksan hote hi hai. Dhanyawaad aapne hamare is blog ko detail me padha aur apna important feedback diya.

Dhanyawaad lio app is blog ki jankari ki liye.

Dhanyawaad Sanjay ji,

Aapne is blog ko padha aur apna important feedback humko diya. Aap isi tarah hamare blogs padhte rahiye aur Lio blogs se connected rahiye.